Explorar las tendencias, novedades, innovaciones y herramientas tecnológicas es una práctica esencial en todos los sectores empresariales. Sin embargo, en el dinámico mercado financiero, donde la competencia se intensifica con el crecimiento de los bancos digitales y las fintech, esta atención se vuelve crucial. La tecnología bancaria emerge como un elemento clave para diferenciar y destacar a las empresas en este escenario altamente disputado.

Estas soluciones no solo proporcionan la optimización y automatización de operaciones, lo que resulta en ganancias de agilidad, eficiencia, productividad y ahorro, sino que también elevan la experiencia de los clientes. Esto se refleja en el acceso simplificado al banco, la oferta de servicios mejorados y la disponibilidad de diversos medios de pago.

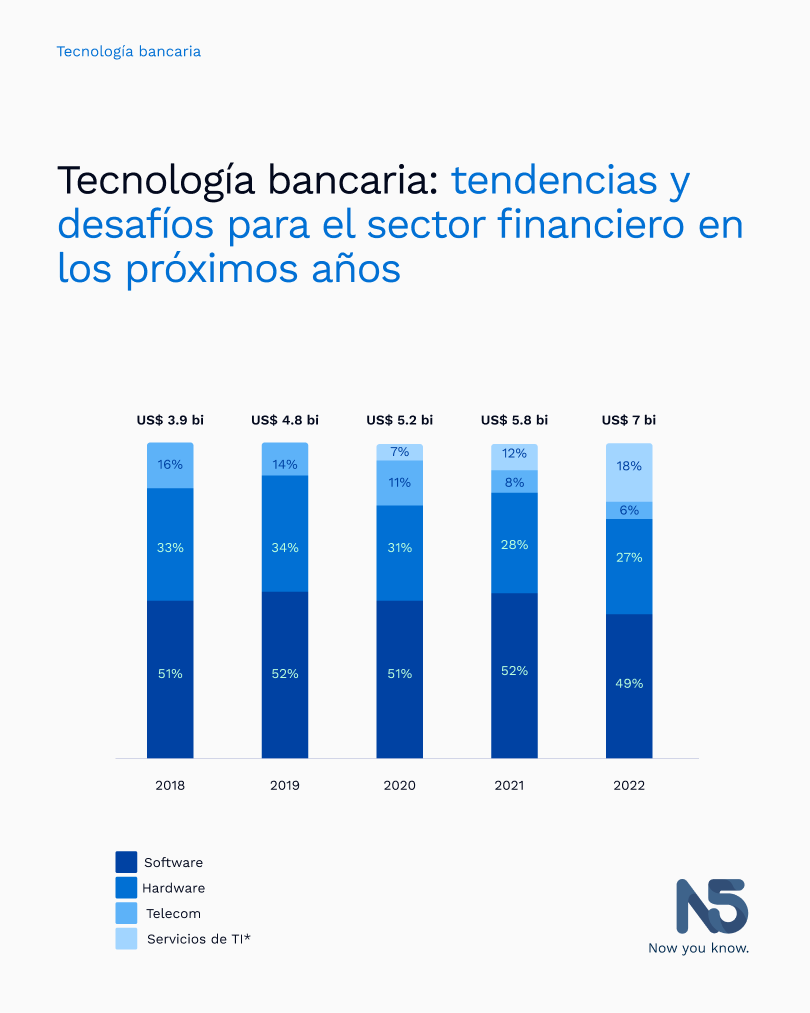

La magnitud de este impacto se evidencia en los números: en 2022, los bancos invirtieron significativos USD 7 mil millones en tecnología, registrando un crecimiento del 18% en comparación con 2021, según señaló la Febraban en colaboración con Deloitte. Las proyecciones para 2023 son aún más prometedoras, con la expectativa de un aumento significativo del 29%, superando la marca de USD 9.4 mil millones.

Frente a este escenario de evolución constante, surge la pregunta: ¿cómo realizar inversiones acertadas capaces de generar resultados tangibles para su institución? La respuesta radica en la necesidad de que las empresas estén atentas a las principales tendencias y comprendan los desafíos intrínsecos a la tecnología bancaria. A continuación, compartimos lo que el actual escenario del mercado financiero ha traído consigo:

- Crecimiento de las fintech y los bancos digitales.

- Consolidación de los medios de pago digitales.

- Aumento de la bancarización: solo en 2021, el 73% de los adultos en América Latina abrieron cuentas bancarias y el 90% realizaron transacciones digitales.

- Expansión del Open Finance.

- Uso de inteligencia artificial.

- Exigencia de los consumidores por procesos más ágiles y mejores experiencias en toda la jornada bancaria.

- Menor fidelidad de los clientes con las instituciones financieras, ya que existe una mayor facilidad y rapidez para cambiar de banco. Un estudio de Take Blip mostró que 7 de cada 10 clientes cambiaron de banco en busca de un mejor servicio.

La transformación digital requiere soluciones tecnológicas especializadas para el sector financiero, capaces de derribar las barreras naturales que impiden la innovación en estas organizaciones. Confíe en N5 para ayudarle de una vez por todas a prepararse para el futuro, que ya ha comenzado.

Somos la única empresa en el mundo que ofrece una plataforma sistemática exclusiva para el sector financiero. Se trata de un producto de última generación, preparado para el Open Finance, que integra nativamente todos los softwares necesarios para esta industria (CRM, BPM, Incentivos y Omnicanal), lo que permite un enfoque ágil y eficiente. Con una tecnología basada en inteligencia comercial y nuestra experiencia en implementación, nos permite crear una conexión eficiente, eficaz y poderosa con los clientes, añadiendo un mayor valor y acelerando el crecimiento del negocio.

Agenda ahora mismo una cita con nosotros para obtener más información: https://n5now.com/schedule-demo/