5 Chaves para compreender a importância do seguro aberto na América Latina

Open Insurance é uma nova forma de fazer negócios que permite às seguradoras disparar suas vendas e aumentar a eficiência. Trata-se de abrir o acesso aos dados para outras organizações e compartilhar dados entre diferentes setores.

Muito se tem falado nestes tempos sobre o Open Banking, que vive um crescimento acelerado na América Latina. Mas e quanto ao setor de seguros? Como a paisagem está mudando com a aceleração digital? É uma oportunidade ou uma ameaça?

Hoje, no N5 Insights, apresentamos 5 chaves para entender por que o Open Insurance estará forte nos próximos anos e quais são seus maiores desafios.

Open Insurance Torna-se Indispensável

O boom do Open Banking deu início a um efeito dominó que afetou inteiramente o mundo das finanças. Um dos setores mais afetados e talvez menos preparados é o setor de seguros – um dos mais atrasados ??tecnologicamente.

A boa notícia para este setor é que você pode tomar a transformação do Open Banking como referência, portanto, não precisa tatear seu caminho.

Por exemplo, os proprietários das seguradoras podem dar uma olhada no que aconteceu aos bancos. Quando começou a transformação digital, quem mais se recusou a aceitá-la foram os que acabaram abrindo caminho para a fintech. Aqueles que se adaptaram, ao invés, puderam competir graças às conveniências e benefícios que a mídia digital oferece.

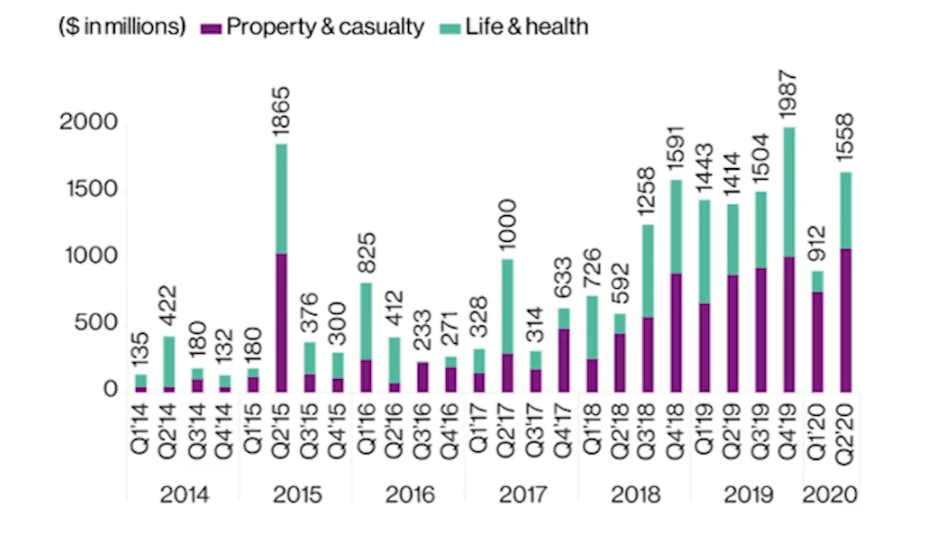

Mas essa transformação está realmente chegando? Bem, basta dar uma olhada no gráfico a seguir, que mostra os investimentos da Insurtech – novas tecnologias de seguros – nos últimos anos.

Como você pode ver, os milhões alocados para esta indústria não param de aumentar ao longo dos anos. O mais interessante? Que esse gráfico termine em 2020, ano em que começou a aceleração digital. Se o que aconteceu nos últimos anos foi um crescimento acelerado, o que acontecer nos próximos anos pode estar completamente em outro patamar.

Open Insurance é uma grande oportunidade para a indústria de seguros

Os tempos de mudança costumam ser momentos de oportunidade. E quando se trata do setor de seguros, a oportunidade nunca foi tão grande.

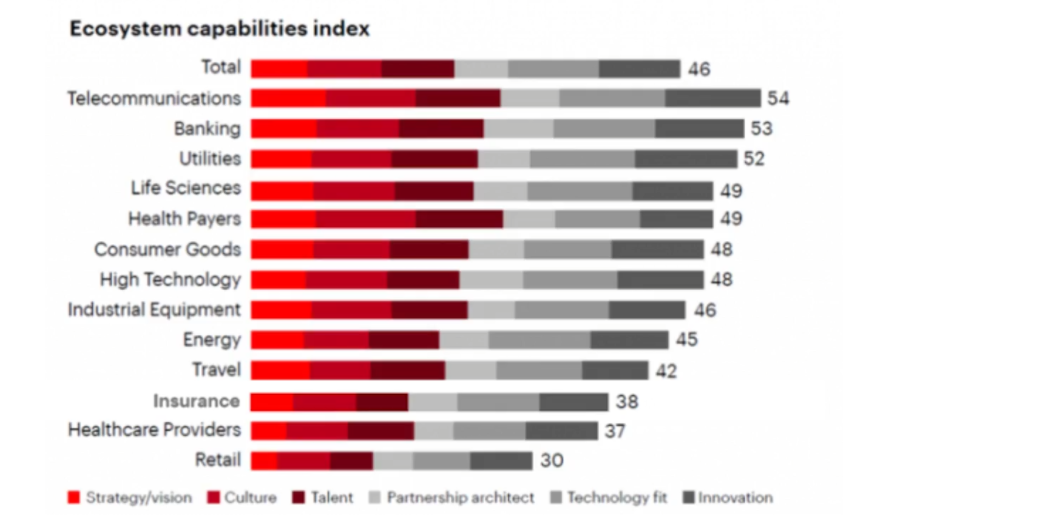

Estamos falando de uma indústria altamente conservadora e com baixo avanço tecnológico em geral. Sem ir mais longe, ** apenas 5% das seguradoras têm o que é preciso para participar de ecossistemas digitais **. Basta olhar para o gráfico abaixo que mostra o quão atrasado está o setor de seguros em tecnologia e inovação.

Embora concorrentes como bancos sejam altos, o setor de seguros está quase no fundo do poço.

O que significa isto? Que as seguradoras que sabem ler a situação e se atualizar primeiro tenham uma enorme oportunidade de enfrentar a concorrência.

Além disso, existem muitas vantagens em aderir ao ecossistema digital:

- Custos operacionais mais baixos e maior eficiência

- Mais produtos a oferecer, com uma oferta mais diversificada

- Ser capaz de alcançar um número muito maior de pessoas

- Posicionando-se além do mercado tradicional

- Clientes mais felizes (e leais)

Um exemplo de benefícios de implementação inicial ocorreu na Europa. Aqueles que implementaram o Open Banking no prazo, tiveram um aumento de 55% na receita.

A vantagem do * primeiro a se mover * é tão real aqui como em qualquer lugar.

O primeiro a implementar seguro aberto definirá as regras do jogo

Ao contrário do Open Banking, o processo de Open Insurance ainda está em um estágio inicial.

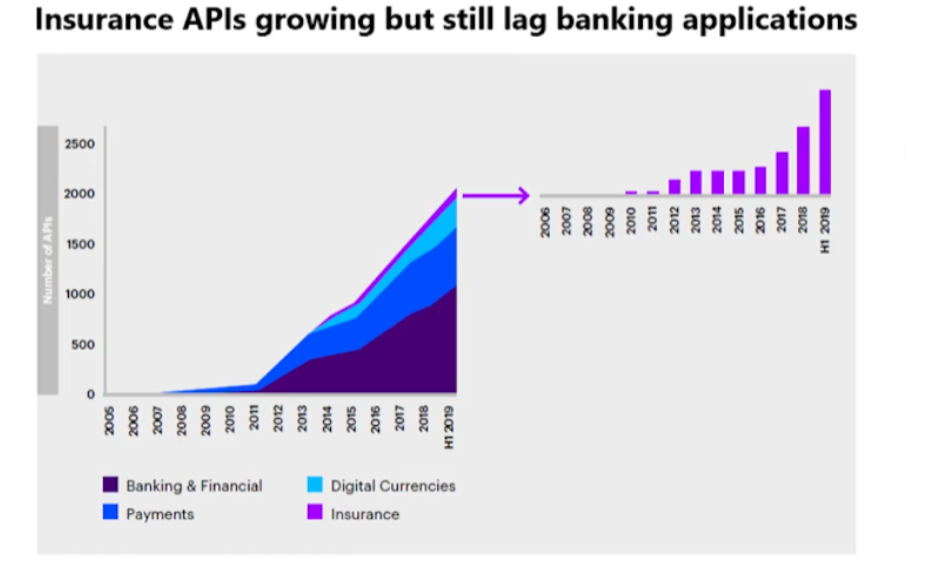

Basta dar uma olhada no seguinte gráfico:

Como você pode ver, o número de APIs disponíveis para as seguradoras é apenas uma pequena fração do que é oferecido no setor bancário. É apenas uma linha roxa fina, por enquanto. Mas como você viu acima, tudo indica que essa linha crescerá cada vez mais nos próximos anos.

Se fosse uma partida, estaríamos na cerimônia de abertura. Agora mais do que nunca as seguradoras que sabem incorporar novas tecnologias são as que vão se posicionar melhor.

A melhor parte? Que como os regulamentos estão apenas começando a ser negociados, essas mesmas seguradoras bem posicionadas são as que vão moldar as regras do jogo.

Brasil lidera em seguros abertos

O Brasil é o país mais avançado da América Latina no que diz respeito à implementação de novas tecnologias de financiamento, e com o Open Insurance não fica muito atrás.

No Brasil, muitos pontos em relação ao Seguro Aberto já estão regulamentados: desde o escopo de seus serviços até as regras de compartilhamento de dados.

Esse processo é dividido em três etapas, com calendário que vai de dezembro de 2021 a junho de 2023.

Na primeira fase, espera-se que as seguradoras abram o acesso às informações sobre seus produtos. Isso inclui preços, ofertas, condições, etc.

Na segunda fase, eles se concentrarão na troca de informações entre os usuários.

Por fim, na terceira fase, esse processo será consolidado. As empresas agora estarão livres para oferecer seus produtos e serviços em ecossistemas digitais.

Regulamentações diferentes para cenários diferentes

Com o Open Banking, já falamos em compartilhar dados de usuários, o que é delicado. No entanto, quando se trata de Seguro Aberto, a questão se torna ainda mais complexa.

Uma coisa é compartilhar um balanço financeiro, outra é revelar informações como o estado de saúde, sexualidade ou mesmo as preferências políticas de um cliente. É por isso que a confidencialidade ganha um peso muito maior no Open Insurance e será um dos pontos fortes da regulamentação.

Por outro lado, em seguros você trabalha com um grande número de linhas de negócios e produtos que provavelmente requerem diferentes perspectivas. A regulamentação exigida para o seguro cultural não é a mesma que para questões mais delicadas, como seguro saúde ou pensões.

Conclusões

Como vimos nesta edição da N5 Insights, o Open Insurance é uma tendência que se prepara para pisar nos próximos anos. Estamos em um estágio empolgante em que as regulamentações estão apenas começando e o que acontecer agora decidirá o cenário por muito tempo.

Estes são os principais pontos a serem lembrados:

- A Open Insurance veio para ficar

- As seguradoras que se adaptam a novas tecnologias não só ficarão acima da concorrência, mas também ganharão muitos benefícios

- O primeiro a implementar o Open Insurance estará em uma boa posição para moldar os próximos regulamentos

- O Brasil está apostando fortemente em novas tecnologias de seguros

- O grande número de produtos implica que haverá diferentes regulamentações dependendo do nicho

Editor: Marcelo Frette