Silicon Valley Bank (SVB), el banco que financiaba startups en el corazón de la tecnología estadounidense se declaró en bancarrota debido a problemas de liquidez, convirtiéndose en el mayor prestamista de EE.UU. en quiebra en más de una década. Con más de US$ 200.000 millones en activos, SVB había cuadruplicado su tamaño en los últimos cinco años y estaba valorado en más de US$ 40.000 millones el año pasado. Sin embargo, los problemas para el banco comenzaron cuando anunció una pérdida significativa en su cartera y luego intentó recaudar más de US$ 2.000 millones para equilibrar sus finanzas.

Los reguladores del estado de California intervinieron el viernes y tomaron posesión del prestamista, nombrando al síndico de la Corporación Federal de Seguros de Depósitos (FDIC por sus siglas en inglés). La medida resalta el impacto que el rápido aumento de las tasas de interés de Estados Unidos está teniendo en los bancos más pequeños. SVB es el segundo prestamista regional que ha cerrado esta semana, después de que Silvergate Capital anunciara que liquidaría voluntariamente su banco, lo que provocó una venta masiva de acciones bancarias.

¿Por qué colapsó?

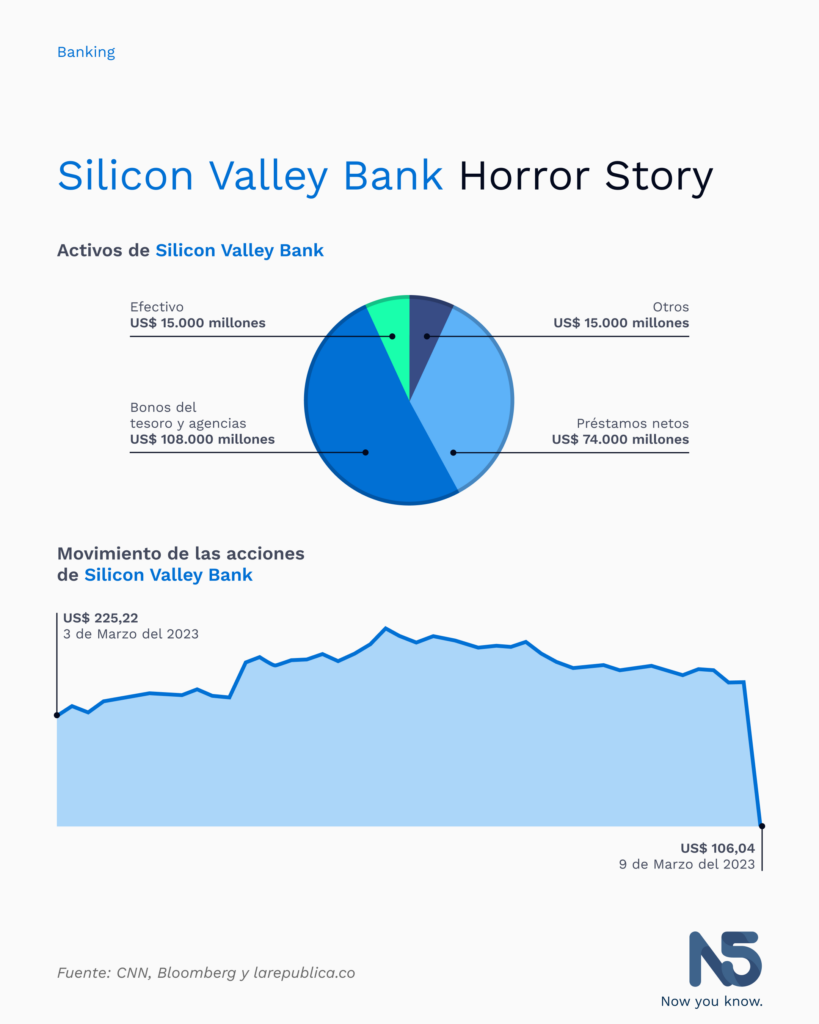

El colapso del banco SVB fue repentino, luego de que los clientes retiraran sus depósitos en una corrida bancaria. Sin embargo, la causa principal del problema se remonta a años anteriores, cuando el banco invirtió miles de millones en bonos del Tesoro de EE. UU. con tasas cercanas a cero. Cuando la Reserva Federal aumentó agresivamente las tasas de interés para controlar la inflación, el valor de la cartera de bonos del SVB se erosionó. Además, la subida de tasas elevó los costos de los préstamos, lo que obligó a las empresas tecnológicas a recurrir a los depósitos del banco para financiar sus operaciones y crecimiento.

La corrida bancaria se desencadenó cuando el banco anunció que vendería acciones para subsanar sus finanzas, lo que causó pánico entre los clientes que retiraron su dinero. Las acciones del banco cayeron un 60%, arrastrando a otras acciones bancarias y generando temores de una crisis financiera. Finalmente, los reguladores cerraron el banco y lo pusieron bajo administración judicial para liquidar sus activos y pagar a los depositantes y acreedores.

Aunque la administración judicial de la FDIC terminará con la incertidumbre sobre este banco en particular, los expertos advierten que los clientes y depositantes podrían sentirse menos seguros si tienen algún tipo de exposición a activos o tienen su propio dinero en bancos con perfiles de riesgo similares. En cualquier caso, la quiebra de SVB muestra que el aumento de las tasas de interés puede tener un impacto significativo en la estabilidad financiera de los bancos, incluso los más grandes y exitosos.