5 Claves Para Entender Por Qué El Credit Scoring Alternativo Cambia El Juego

El credit scoring alternativo es uno de los últimos avances en tecnologías financieras. No sólo permite la creación de perfiles de crédito más acertados, sino que además ayuda a los bancos a crecer su cartera de clientes a pasos agigantados.

¿Pero, de qué se trata exactamente esta novedosa técnica? ¿Y cómo comenzó a utilizarlo uno de los bancos más influyentes de Indonesia para crecer un 107% en la cantidad de créditos otorgados?

Sigue leyendo para descubrirlo.

Perfiles Más Realistas Más Rápido Gracias A Machine Learning

¿Cómo determinar si alguien es un buen candidato a un crédito? En la forma tradicional se arma un perfil crediticio utilizando datos como la remuneración y el nivel de ingreso. ¿El problema? No sólo los perfiles creados con estos datos son apenas una porción de la realidad, sino que el proceso para crearlos es lento y burocrático. Al final se termina trabajando mucho para recopilar poco.

Los modelos de scoring alternativos en cambio utilizan machine learning para procesar hasta el mínimo detalle cada uno de los aspectos de la vida de los usuarios. No sólo analiza data tradicional, sino que además recaba en registros, examina capacidad de pago, analiza la actividad de pagos online, ¡y hasta toma en cuenta las redes sociales!

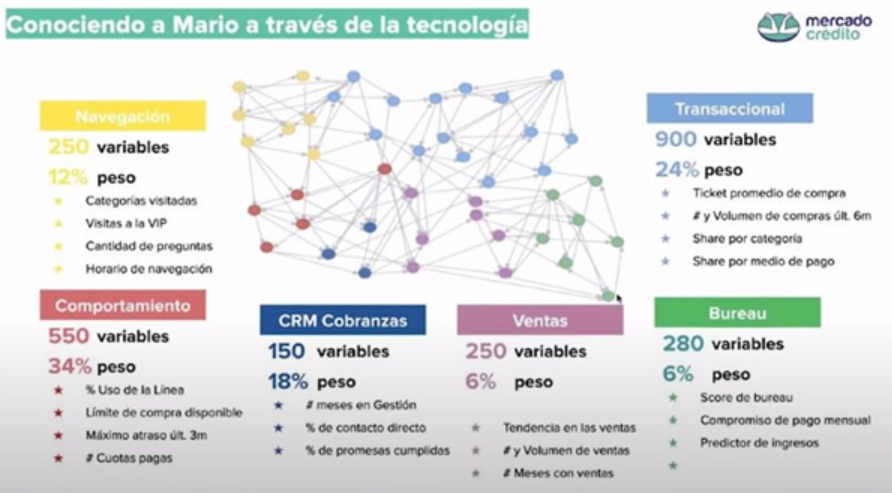

Simplemente echa un vistazo a todas las variables que una plataforma como Mercado Libre tiene en cuenta para su programa de créditos:

Todo esto siendo analizado en tiempo real a través de complejos algoritmos para determinar qué tan buen candidato a un crédito es un usuario. El resultado son perfiles más realistas y mucho más completos y más clientes de calidad.

Permite Captar Más Clientes

Los métodos de scoring tradicionales a veces entorpecen el crecimiento de los bancos. Cuando lo único que tienes para crear un perfil es un pequeño puñado de números, es casi imposible saber a ciencia cierta si alguien es un buen candidato a un crédito. Esto lleva a los bancos a rechazar toneladas de aplicantes que habrían sido clientes ideales.

En el caso de Mercado Libre mencionado en el anterior punto, estos complejos algoritmos permitieron a la plataforma aprobar con total confianza un 60% de las solicitudes de crédito, de las cuales un 67% son para microemprendimientos. ¿Lo más interesante? Un 80% de esas personas no habrían sido consideradas ‘buenos perfiles’ por medios tradicionales.

Pero claro, esto no sólo ocurre con las fintech. Pese a su deseo de captar nuevos clientes, uno de los 10 principales bancos de Indonesia no podía evitar rechazar un 85% de los créditos solicitados. ¿La solución? Después de adoptar un método de scoring alternativo para conseguir perfiles realistas de sus prospectos, el banco comenzó a aprobar un 107% más créditos — ahora con la seguridad de que estaban eligiendo clientes fiables.

El Machine Learning También Permite Evitar Fraudes

Si hay algo que caracteriza este momento de la historia es la conectividad. Todos estamos conectados. Toda nuestra información está flotando en un servidor. No usarla es desperdiciar el enorme potencial del Big Data.

Cuando se trata de detectar fraudes, los mismos sistemas de machine learning que potencial el scoring alternativo también detectan cuando alguien puede no tener las mejores intenciones.

Componentes como el SDK permiten detectar anomalías en el comportamiento y alertas de posibles fraudes incluso antes de que sucedan. ¿Un usuario realiza actividades sospechosas como intentar borrar sus rastros o acceder a créditos altísimos desde lugares insospechados? El sistema lo sabe.

Gracias a estos sistemas anti-fraude, plataformas como Credolab han reducido un 15% la tasa de morosidad de sus créditos y un 22% la tasa de fraudes

Big Data es una poderosa herramienta.

Menos Prospectos, Más Clientes

Hasta ahora, una entidad financiera podía demorarse hasta 30 días con el bureau en obtener información actualizada de un cliente. En cambio, con el Open Banking cualquier banco modernizado puede acceder a esta información fácilmente.

Gracias a esto, poco a poco es posible eliminar la figura del prospecto —riesgosa a la hora de otorgar créditos—, en pos de la de clientes y nuevos clientes.

Gracias al Open Banking, una identidad puede acceder a la información de un nuevo cliente simplemente pidiéndole a su banco de toda la vida toda la información recopilada. Se trata de un proceso más ágil, más rápido, y con menos posibilidades de perder un cliente.

¿Cómo Influye El BATE Gap La Capacidad De Scoring Alternativo?

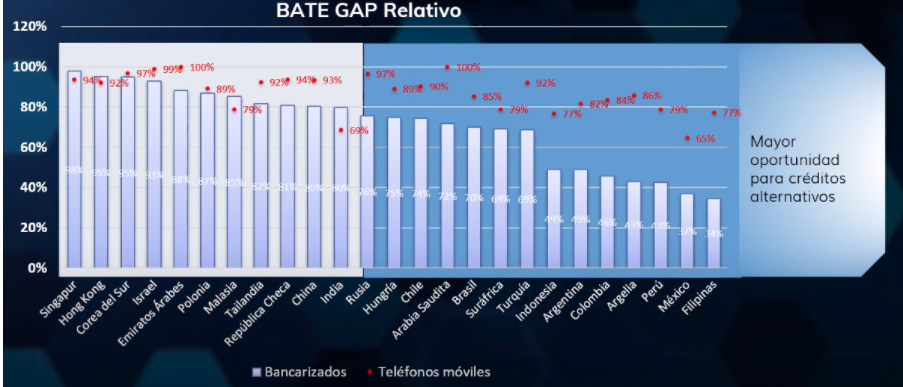

El BATE Gap es un concepto que desarrollamos en N5 para medir la brecha entre el nivel de bancarización de un país y la penetración de la telefonía movil. Esta poderosa herramienta nos permite determinar qué lugares son ideales para implementación de procesos bancarios móviles.

Echa un vistazo al siguiente gráfico:

Como puedes ver, en casi todos los países medidos la penetración de telefonía móvil supera a los niveles de bancarización. ¡En algunos es hasta el doble!

¿Qué quiere decir esto? Que mientras mayor es la brecha medida en el BATE Gap, mejor es la oportunidad para implementar métodos de scoring alternativos.

Esto significa que actualmente hay un enorme mercado sin explorar en países en desarrollo —tal como indica el BATE Gap—, y una enorme oportunidad para quienes entren ahora, antes de que se sature de oferta.

Un ejemplo de esto es el mercado de los microcréditos que no ha parado de crecer desde el 2008, y del cual se expecta que en 2025 alcance los 650 millones de dólares.

Editorial: Marcelo Frette