Desde el inicio de la pandemia, el sector creció un 20%, y en total ya hay 330 firmas que brindan servicios financieros digitales. Están en la mira del Estado y cuentan con el apoyo de los usuarios.

05 Abril de 2022 13.00

Solo en la Argentina ya hay 330 empresas dentro de la industria fintech, lo que la ubica como el tercer país en la región en importancia, detrás de Brasil y México. Y aunque solo el 10% de ellas fueron creadas en 2021 (20%, si se compara con el inicio de la pandemia), la evolución que tiene el sector se evidencia en que en el último año se duplicó la cantidad de socios de la Cámara Argentina de Fintech, que ya reúne a 210 firmas.

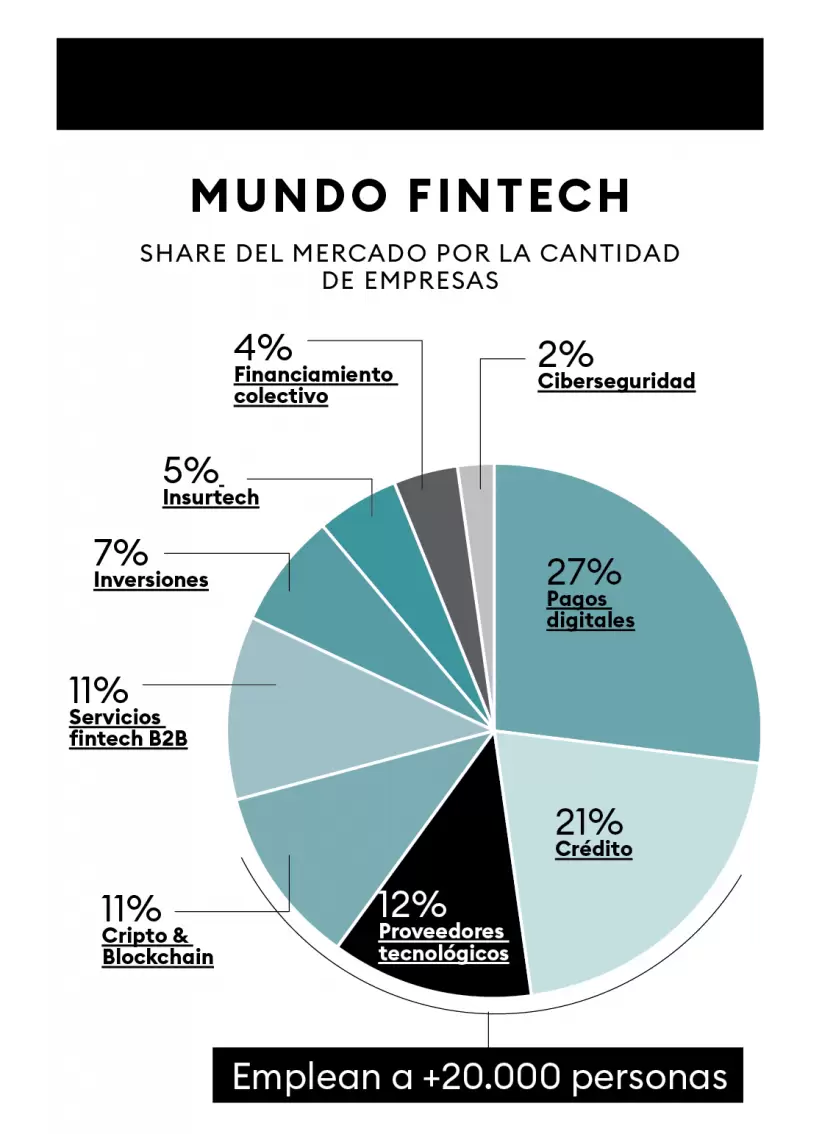

Esta industria tiene numerosos verticales, siendo el de pagos digitales el de mayor presencia en el mercado (y el que la gran mayoría de los usuarios usan como billeteras virtuales). «Este sector tuvo un crecimiento fenomenal en los últimos dos años. Hoy en la Argentina existen aproximadamente 30 millones de CVU (cuentas virtuales), número que se multiplicó por 10 desde 2020″, afirma Mariano Biocca, director ejecutivo de la Cámara Argentina de Fintech. PUBLICIDAD

«Según el último Informe de Inclusión Financiera del BCRA, uno de los verticales que más crecieron fue el de los pagos electrónicos, alcanzando 8,5 operaciones por adulto en los primeros seis meses de 2021 y siendo el valor histórico más alto. Se destacan los pagos mediante POS y mPOS seguidos por los pagos mediante códigos QR», informa Leo Rubinstein, CEO de ank.

A esto, Santiago Sánchez, Chief Product Officer en Naranja X, agrega que la digitalización, el auge del ecommerce y el mayor uso de dispositivos móviles contribuyeron enormemente al crecimiento de esta vertical dentro del ecosistema fintech: «En nuestro caso, el 54% de los clientes pagan el resumen de su tarjeta de crédito a través de medios digitales. Prepandemia, ese indicador era del 20%».

«Es interesante remarcar que durante 2021 la descarga de apps de finanzas creció 122% respecto de 2020, a casi el triple de velocidad que el promedio global. De continuar este ritmo, en dos años habrá más descargas de fintechs que de bancos», destaca Alex Waltuch, director comercial para la Industria de Finanzas en Google Argentina. A esto añade: «El 56% de los argentinos eligen los canales digitales como la principal vía para operar sus finanzas personales, y uno de cada tres bancarizados prefiere las aplicaciones como su principal canal de atención».

A su vez, en un país como Argentina, donde el crédito normalmente escasea, «se experimentó un rebote importante a lo largo de 2021, post encierro de 2020. Y cripto viene con un crecimiento sumamente acelerado en términos de adopción. Actualmente, la Argentina posee empresas world class que están compitiendo codo a codo con gigantes globales por la conquista de Latinoamérica», se entusiasma Biocca.

Para Alejandro Melhem, vicepresidente de Mercado Pago para Sudámerica Hispana, los servicios financieros digitales fueron fundamentales para sostener la actividad económica durante la pandemia. Explica: «Crecieron de manera exponencial y ya son parte de la vida cotidiana de millones de personas y comercios en la Argentina y la región. Aun así, estamos convencidos de que aún hay muchísimo por hacer para impulsar el desarrollo de este sector en nuestro país».

Por su parte, Rubinstein asegura que Latinoamérica es una de las regiones con mejor perspectiva para el desarrollo de la industria debido al alto nivel de acceso a dispositivos con conexión a Internet y a que gran parte de la población se encuentra sub-bancarizada: «Estas dos variables y una demanda insatisfecha de servicios financieros provocaron el surgimiento de una cantidad muy importante de nuevas fintech».

«Como resultado del crecimiento sostenido, la industria fintech es una de las más heterogéneas en el país, porque ha ido incorporando una gran cantidad de nuevos actores, que incluyen startups, proyectos digitales de instituciones financieras tradicionales y billeteras digitales provenientes de las finanzas centralizadas, y plataformas P2P y exchanges por parte de las finanzas descentralizadas o blockchain», describe Andrés Ondarra, Country Manager de Bitso Argentina.

En cuanto al mundo de las criptomonedas, según analiza Marcelo Cavazzoli, CEO de Lemon, hay muchos factores que indican que sigue siendo un mercado alcista: «Los proyectos sólidos que proponen resolver problemáticas del ecosistema tradicional y cuentan con comunidades fuertes pueden ser los que más se beneficien y obtengan un alza del precio. Algunos ejemplos de estos proyectos son los de finanzas, gaming, NFT, entretenimiento, transaccionalidad e interoperabilidad, entre otros».

«Para los próximos años las líneas de las verticales se van a empezar a esfumar. Las finanzas embebidas están cambiando el mercado al generar un movimiento que hará que las empresas ofrezcan cada vez más servicios a sus clientes, y eso incluye a los financieros. Con esto lo que va a pasar es que un supermercado se va a convertir también en una fintech que te puede dar créditos, seguros, ofrecer pagos y financiamiento. Hoy ya podemos ver esto en Brasil con Carrefour Pay», explica Julián Lisenberg, cofundador y CRO de Geopagos. Para este experto, transformar la experiencia del usuario cuando se trata de cómo gestionar su economía «está haciendo que las empresas e instituciones tengan que pensar fuera de su zona de confort para afrontar las nuevas demandas».

Ronda de inversiones

El último año fue de una gran recaudación en términos de rondas de inversiones para el mercado de las fintech. «A nivel mundial, en 2021, US$ 1 de cada US$ 5 de capital de riesgo se destinó a nuevas fintech y el sector recibió US$ 131.000 millones en financiamiento», aclara Marc Winitz, Chief Marketing Officer (CMO) de Rapyd.

Esta tendencia también se dio en América Latina, y la Argentina no estuvo al margen. «De acuerdo con datos de la Asociación para la Inversión de Capital Privado en América Latina (Lavca), las startups en general, y no solo las fintech, han atraído US$ 15.300 millones durante el año pasado, más que el triple con relación al récord anterior, que era de US$ 4.900 millones en 2019, mostrando nuevamente que el ecosistema en América Latina está en alta», señalan desde Pomelo.

Ualá es un caso que en agosto último cerró una ronda Serie D de US$ 350 millones, liderada por SoftBank Latin America Fund y Tencent. «Esto nos permitió desarrollar nuevos productos y atraer talento para Argentina, México y ahora también Colombia, que acabamos de lanzar. Ya llevamos más de 4 millones de tarjetas emitidas en la región», dice Mariana Franza, Chief Operating Officer de Ualá. La ejecutiva resalta que también fue un buen año para Ualá Bis, la solución de cobros para empresas: «Entre enero y diciembre de 2021 el volumen mensual transaccionado creció 47 veces, el número de comercios activos fue 8 veces mayor, y cada vez se suman más revende – dores a lo largo del país». Ualá también firmó un acuerdo para adquirir Wilobank (aún está sujeto a la aprobación del BCRA), dando muestras del camino de muchas empresas de este sector, que buscan crecer y regionalizarse. Otro ejemplo es el de Buenbit.

«Durante 2021 pasamos de 250.000 usuarios a más de 600.000, el equipo se multiplicó por 3, levantamos una ronda de inversión serie A por más de US$ 11 millones, desembarcamos en Perú y México, y sentamos las bases para ser uno de los players principales en América Latina. Para 2022 esperamos tener un crecimiento similar. Tenemos el ambicioso objetivo de llegar a los 2 millones de usuarios a nivel regional, queremos duplicar el equipo que ya superó las 250 personas, y planificamos abrir operaciones en Brasil, Colombia y Chile», enumeran desde la empresa, la primera fintech cripto en la Argentina en lanzar una tarjeta prepaga Mastercard, sin costo de emisión ni mantenimiento, que es internacional y que por cada consumo reintegra el 2% en cripto. «Además, lanzamos un producto de inversión que les permite a los usuarios invertir en protocolos de finanzas descentralizadas (DeFi) a través de nuestra plataforma de manera extremadamente sencilla, listamos nuevas criptos, realizamos alianzas estratégicas con actores importantes del sector inmobiliario y automotor, entre muchas otras cosas», reflejan desde Buenbit.

«Hay mucho por hacer en materia de infraestructura tecnológica para ayudar a acelerar el lanzamiento de servicios financieros de calidad para el usuario final. Hoy los servicios financieros en la región corren encima de tecnología obsoleta, fragmentada por país, que fue creada pensando en los servicios tradicionales que ofrecían los bancos y no en el actual estado y volumen de los servicios digitales de la región», dicen desde Pomelo. En este contexto, Julián Colombo, CEO de N5 Now, advierte que, si bien las empresas de servicios financieros digitales están levantando un gran número de inversiones, aún no están dando ganancias. ¿Qué tienen a favor para que inviertan en ellas? «El potencial a futuro, el valor de los datos y cómo juegan a la hora de distribuir información a los usuarios. En la vereda de enfrente, la banca tradicional sigue obteniendo ganancias y no perdieron mercado en este sentido», diferencia.

Transparencia y reglas claras

Al abordar el tema de las regulaciones al sector, las opiniones están divididas, aunque todos coinciden en que la presencia de normas permite tener un mercado de reglas claras, que es por lo que todos están luchando: la transparencia. Hernán Piñeiro, CEO de Worldsys, sostiene que estas empresas «se han adecuado al cumplimiento de las leyes de lavado de activos identificando bien a sus clientes y los riesgos, así como también analizando sus operaciones. Es un sector muy proactivo y hemos tenido clientes que han incorporado software antilavado aun cuando la normativa no se lo exigía. Vemos al sector muy activo en el cumplimiento de estas cuestiones».

«Como cualquier otra empresa, estamos en constante con – tacto con los reguladores de todos los países en los que operamos. Uno de los últimos grandes ejemplos es la implementación de la normativa de Transferencia 3.0, que requirió la articulación del trabajo y el esfuerzo de todos los jugadores de la industria», dice Melhem. Sin embargo, al mismo tiempo, señala que le preocupan regulaciones como la de fines de diciembre (cuando se les obligó a las billeteras virtuales que los fondos de los medios de pago estén 100% encajados), «que dificultan el crecimiento del sector y desincentivan la inclusión financiera de miles de personas».

«La rentabilidad no debería ser consecuencia de una u otra norma del regulador, sino de la aceptación por parte de los usuarios de la propuesta de valor de las empresas. Entendemos que hay voluntad del BCRA por construir un ecosistema fintech cada vez más transparente y competitivo, y esperamos que las regulaciones incentiven la digitalización de los servicios financieros, con reglas claras que den certidumbre a todos los actores del sistema», opina Sánchez.

«Por ejemplo, en México (donde operamos desde abril de 2021), desde 2018 está vigente la Ley Fintech, que establece regulaciones, límites, mesas de trabajo, como también informes, planificaciones futuras. Esto da cuenta de la gran diferencia que hay en comparación con otros países que están lejos aún de tener lineamientos claros y precisos del sector. Este tipo de leyes promueven el crecimiento y orden del sector, así como un marco claro en el cual basarse para operar de forma correcta y armónica», observan desde AlPrestamo.

Si algo necesita regulaciones son las monedas digitales, porque es tan nuevo que requiere de reglas claras para generar confianza en el mercado. «En la Argentina hay dos proyectos de ley para tratar el tema. Desde Lemon trabajamos en conjunto con la Cámara Argentina de Fintech para que la regulación pueda contemplar las necesidades de los usuarios y ser favorable para la adopción cripto en el país. A veces se entiende a la regulación como algo malo, pero no necesariamente es así. Establecer reglas claras es importante para reducir la incertidumbre y que más personas puedan tener sus criptomonedas», cuenta Cavazzoli.

«Las regulaciones en el sector digital por parte del Estado deben ir detrás de los avances en la creación de empleo y en la mejora de la trazabilidad de las transacciones que permite una circulación mucho más rápida del dinero. Siguiendo la teoría cuantitativa del dinero, el aumento de la velocidad permitiría un mayor crecimiento de la economía. Y no solo eso, la capacidad de las autoridades económicas de poder obtener los datos a nivel macro permitiría anticiparse a los ciclos para la correcta toma de decisiones de política económica en caso de una caída del producto o incluso en una caída de los niveles de empleo», opina el economista Mariano De Rosa.

Fernando Quiroga Lafargue, socio de Servicios Financieros a cargo de la Industria Fintech en KPMG Argentina, no percibe miedo al desarrollo de esta industria en funcionarios del sector público: «Sí creo que, más allá de algunas iniciativas, hay todavía varios umbrales pendientes en materia de inclusión financiera y de revertir la informalidad económica a través del uso del pago en efectivo. En ese sentido, debería tratarse de una política de Estado donde se ataquen varios frentes a la vez, incluyendo los aspectos impositivos y el plano provincial. Las fintech son naturales aliados del Estado en esa dinámica«.

Inclusión, el objetivo final

En un mercado como el argentino, donde la sub-bancarización (las personas tienen una cuenta de ahorro, pero no acceden a créditos bancarios) sigue siendo alta (cerca del 70%), las fintech encuentran un terreno fértil para crecer. «En esta línea, por ejemplo, desarrollamos junto a Red Link para Banco Provincia la aplicación Cuenta DNI, una solución digital que tiene más de 4 millones de usuarios que pueden realizar múltiples operaciones desde la comodidad de su celular», explica Marcelo González, CEO y cofundador de Veritran, firma que además se basa en el low-code para ampliar aún más la inclusión. «A su vez, trabajamos junto a Banco Nación y Red Link en el desarrollo de BNA+, una billetera digital cuyo objetivo principal es impulsar la inclusión financiera facilitando el acceso a servicios bancarios a todos los sectores de la población de la Argentina. Representó una oportunidad para los miles de beneficiarios de programas sociales y jubilados, permitiéndoles acceder a una solución digital simple y ágil para realizar sus gestiones bancarias habituales», aclara González. En la actualidad, las regulaciones en la Argentina están orientadas a los proveedores de servicios de pago (PSP) y a empresas de crowdfunding. «A excepción de México, que cuenta con la mencionada Ley Fintech, ningún país de Latinoamérica cuenta con regulaciones, sino que tienen normativas más específicas emitidas por entes regulatorios tales como la CNV y el BCRA», aclaran desde Open Pass. Y añaden: «Con el gran crecimiento de nuevas empresas, tiene sentido que haya nuevas regulaciones. Sin embargo, es importante que esto no sea un limitante y tenga concordancia con el ecosistema, para que no elimine el dinamismo que lo caracteriza».

Hoy la mirada está puesta 100% en el cliente y en la digitalización de las compañías. En este sentido, las fintech se convirtieron en grandes aliadas para poder dar soluciones a estas dos demandas esenciales. «En Interbanking procesamos anualmente más de 115 millones de transferencias en todo el país, por eso operamos con los más altos estándares de seguridad y en cumplimiento del marco regulatorio del BCRA. El 90% de la recaudación de AFIP del último año proviene de transacciones realizadas a través de nuestra plataforma. Tuvimos un crecimiento del 2% del total de volumen de clientes, destacando las más de 150.000 pymes que nos eligen para operar», señala Pablo Carretino, CEO de Interbanking.

Open banking

Con respecto al open banking –otro de los temas que dominan la agenda fintech–, según Rubinstein, de ank, a nivel regional, Argentina está unos pasos por detrás de Brasil o México, aunque evolucionó mucho en los últimos años: «No hay una regulación oficial, pero de a poco se están dando los primeros pasos. Un ejemplo fue el lanzamiento de Transferencias 3.0 en noviembre, que convirtió a Argentina en el primer país con un sistema de pagos digitales totalmente abierto».

«A partir de la llegada de la interoperabilidad, esperamos el crecimiento de los pagos con transferencia. En Brasil más del 70% de los pagos minoristas son con PIX, y Argentina debería ir en ese camino. Además, seguramente el sector cripto siga mostrando gran crecimiento y novedades de producto a lo largo de todo el año», indica Rafael Soto, CEO de MODO. Y agrega: «Con MODO los bancos se adelantaron a la llegada del open banking. Lo que están haciendo hoy en Argentina en otros países lo hicieron a partir de regulaciones. Aquí los bancos tomaron juntos la decisión de impulsar este proyecto, y esto habla muy bien del sistema financiero local. En la medida en que el BCRA impulse iniciativas de open banking, el sistema va a estar mucho más preparado para poder implementarlas de manera mucho más ágil porque gran parte del trabajo ya tendrá un recorrido hecho».

Pero todavía quedan muchos desafíos por superar, y la escasez de talento es uno de los más urgentes. «Se espera que el sector genere alrededor de 20.000 puestos de trabajo directos. Y hacia fines de 2022 tiene una proyección de crecimiento del 50%. Las empresas afrontan dificultades a la hora de conseguir talentos, y por eso innovamos de manera constante para atraer y fidelizar colaboradores. Además de la propuesta salarial, contamos con una propuesta de valor integral de beneficios, trabajo flexible, reconocimientos, capacitación continua y más», cuenta Carretino.

Por último, el tema de la portabilidad de datos suena cada vez con más fuerza entre las empresas y ya es una demanda sostenida. «Esto les permitiría a los usuarios gestionar más libremente sus datos personales proporcionados a proveedores de servicios online, pudiendo trasladarlos o transmitirlos con más facilidad y de manera transparente de un entorno informático a otro. En el mundo cripto esto ya está ocurriendo, porque –gracias a la tecnología que les da sustento– es posible disponibilizar a los usuarios el acceso a sus fondos (y muy pronto a su identidad en el mundo digital) desde cualquier dispositivo en cualquier lugar del mundo», afirma Juan José Mendez, Chief Brand Officer de Ripio.